Resumo:

Iniciamos a cobertura da Golden Matrix com recomendação de Compra Forte, impulsionada pelo crescimento acelerado no Brasil e pelo segmento de sorteios em hiper-crescimento, ainda pouco valorizado pelo mercado.

Nossa avaliação implícita é de US$ 8 por ação, baseada em um múltiplo EV/Vendas de 4x sobre a estimativa de receita para o ano fiscal de 2026, o que indica um potencial de valorização de 362%.

Projetamos uma receita de US$ 205 milhões em 2025 e US$ 260 milhões em 2026, valores significativamente acima das estimativas de consenso.

Início de Cobertura com Recomendação de Compra Forte

Iniciamos a cobertura da Golden Matrix Group, Inc. (NASDAQ: GMGI) com recomendação de Compra Forte e um preço-alvo (PT) de US$ 8. A Golden Matrix Group oferece plataformas de jogos SaaS corporativas e conteúdo licenciado para cassinos online e casas de apostas esportivas, com presença crescente na Ásia-Pacífico, Europa e, mais recentemente, no disruptivo mercado brasileiro.

Nossa tese está fundamentada nas estimativas de receita para o ano fiscal de 2025 e 2026, de US$ 205 milhões (+64,8% a/a) e US$ 260 milhões (+26,8% a/a), respectivamente — números significativamente acima do consenso em 5,9% e 10,6%, impulsionados pelo forte momento do 1T, a nova licença no Brasil e o crescimento acelerado de usuários no segmento de rifas (Raffle).

Catalisadores, aparentemente subestimados pelo mercado:

A licença no Brasil (mercado de apostas online estimado em US$ 5,6 bilhões) desbloqueia um potencial adicional além das expectativas atuais do consenso;

A migração para a plataforma Atlas e a expansão B2B aumentam tanto o mercado endereçável quanto as oportunidades de monetização.

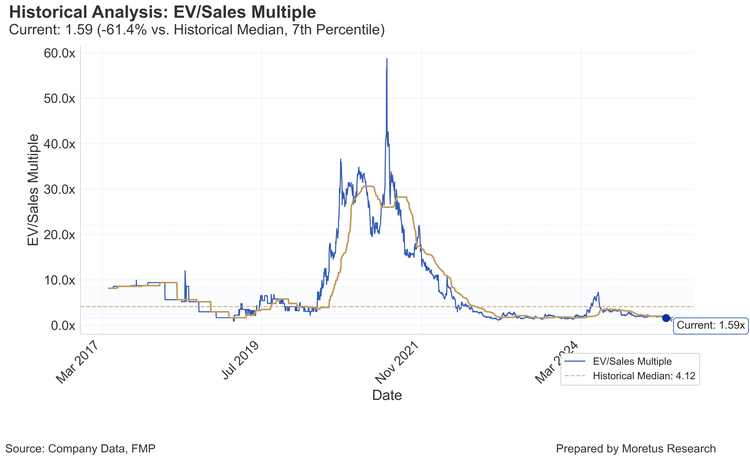

Derivamos nosso preço-alvo aplicando um múltiplo EV/Vendas futuro de 4,0x sobre nossa estimativa de receita para o ano fiscal de 2026. Esse múltiplo está levemente acima da média dos pares e abaixo da média histórica da empresa — uma abordagem justificável, considerando o crescimento acelerado e um modelo de negócios escalável, baseado em tecnologia, menos exposto a fatores macroeconômicos.

Destravando o Brasil: Licença Reguladora Como Ponto de Virada

A oportunidade se concretiza quando uma empresa rompe barreiras regulatórias como primeira a entrar no mercado — e é exatamente isso que a licença permanente da GMGI para apostas online no Brasil representa.

A empresa agora conta com cobertura nacional total em um dos maiores e mais rápidos mercados regulados de apostas do mundo, com receita bruta estimada em mais de US$ 5,6 bilhões apenas em 2025. Poucos catalisadores estratégicos têm o mesmo peso que o acesso garantido a um mercado com respaldo governamental em escala multianual, especialmente com a ausência de concorrência significativa.

Essa licença, válida até 2029, não apenas amplia drasticamente o mercado endereçável, mas cria uma barreira regulatória sustentável que é difícil de ser vencida por concorrentes tardios.

O funcionamento é claro: ao acelerar suas operações no Brasil à frente dos concorrentes, a GMGI se beneficia de uma rápida aquisição de usuários, fortalecimento de marca local e posicionamento estratégico antes que a regulação se torne mais rígida. O acesso antecipado já está resultando em marketing localizado, patrocínios esportivos e investimentos na plataforma, todos evidentes no aumento deliberado de despesas operacionais destinadas ao crescimento no país.

O impacto é significativo: com essa vantagem de pioneirismo, a GMGI não está apenas acessando um mercado de US$ 5,6 bilhões — está conquistando participação e margens que os concorrentes não conseguirão alcançar. A entrada no Brasil deve ser o gatilho para uma reavaliação sustentada da empresa, e, nos níveis atuais, é um catalisador amplamente subestimado pelo mercado.

Rifas em Hiper-Crescimento: O Caminho Para Monetização e Diferenciação da Plataforma

Oportunidade relevante: o segmento de rifas (Raffle) da GMGI não está apenas crescendo — está explodindo, com um aumento de +146% a/a em usuários ativos no 1T, o que altera substancialmente a trajetória de crescimento da plataforma.

Para os investidores, o crescimento explosivo das rifas é particularmente atraente porque é sustentado por um modelo de receita baseada em software, no qual cada novo usuário traz monetização incremental com custo marginal mínimo, aumentando diretamente a alavancagem operacional e a previsibilidade.

O mecanismo de crescimento é claro: conforme a base de usuários cresce, os efeitos de rede entram em ação — aumentando os prêmios, o engajamento e gerando um crescimento viral autossustentável, algo único entre as plataformas de jogos online.

Mais importante: as rifas estão deixando de ser um segmento complementar e se tornando um pilar da estratégia de monetização de longo prazo da GMGI, além de representar um diferencial competitivo frente a empresas focadas apenas em cassinos e apostas esportivas de crescimento mais lento.

Os números impressionam: a base de usuários mais que dobrou em 12 meses, e os indicadores de engajamento continuam acima das metas internas. A monetização com base em rifas e os fluxos de caixa recorrentes devem superar a orientação da gestão, gerando uma valorização adicional que ainda não está refletida nos modelos de consenso.

Para o investidor sofisticado, o valor está em dois pontos:

Acesso a um motor de monetização de alta frequência e subvalorizado, que amplifica o crescimento da empresa;

Uma alavanca estratégica que posiciona a GMGI para superar os pares no longo prazo à medida que a adoção aumenta.

Este é o diferencial competitivo real da empresa.

Golden Matrix: Otimismo Acima do Mercado em Brasil, Rifas e Monetização da Plataforma

Projetamos receita de US$ 205 milhões para 2025 (+64,8% a/a) e US$ 260 milhões para 2026 (+26,8% a/a), bem acima das projeções do mercado de US$ 193,5 milhões e US$ 235 milhões (+5,9% e +10,6%, respectivamente).

Essa confiança é sustentada pelo desempenho do 1T, com US$ 42,7 milhões em receita, o que já sugere um ritmo anualizado de US$ 200 milhões — no trimestre mais fraco do ano. Com base em sazonalidade histórica, esperamos desempenho ainda mais forte nos trimestres seguintes.

Nosso modelo inclui o impacto incremental da operação no Brasil, com a nova licença permanente no país, um mercado de US$ 5,6 bilhões — ainda não incluído nas estimativas do mercado.

Fonte: FMP

| Indicador | FY 2025 | FY 2026 |

|---|---|---|

| Receita | US$ 193,52M | US$ 235,00M |

| EBITDA | US$ 44,76M | US$ 54,36M |

| Lucro Líquido | US$ 826 mil | US$ 3,90M |

| EPS | US$ 0,02 | US$ 0,11 |

| SG&A | US$ 60,11M | US$ 72,99M |

Nossa visão mais otimista em relação ao mercado é impulsionada por uma perspectiva mais positiva sobre o segmento de rifas, somada à opcionalidade da migração para a plataforma Atlas e à expansão B2B internacional, fatores que elevam a alavancagem e a previsibilidade dos resultados além do guidance atual.

Vale destacar que, embora estejamos acima do consenso, nossa recomendação positiva não depende disso, pois os múltiplos atuais já justificam a classificação de Compra Forte com base em risco e valorização futura.

Valuation

Nosso preço-alvo de US$ 8 é baseado em um múltiplo EV/Vendas futuro de 4,0x aplicado à estimativa de receita para FY26 de US$ 260 milhões, o que implica um potencial de valorização de 362%.

Esse múltiplo está atrelado ao crescimento projetado de 26,8% para 2026, com momentum confirmado no 1T e a licença transformadora no Brasil servindo como catalisador em um mercado de US$ 5,6 bilhões — ainda não incluído pelo mercado.

Nosso múltiplo está abaixo da mediana histórica de 4,1x e bem acima da média dos pares (1,9x).

Acreditamos que o prêmio em relação aos pares é justificado — e até conservador — dado o nível superior de visibilidade de receita, a aceleração na adoção do Raffle, a opcionalidade de monetização e a expansão da plataforma que ainda não estão refletidas no consenso de mercado.

Além disso, com sensibilidade macroeconômica limitada, não vemos os fatores macro como um obstáculo para a avaliação desta operadora baseada em tecnologia. Em particular, embora os investidores permaneçam focados no risco de integração de curto prazo no Brasil, acreditamos que o mercado subestima significativamente a capacidade da GMGI de usar sua licença permanente como um fosso competitivo, transformando a complexidade regulatória em vantagem estratégica.

Na nossa visão, a relação risco/retorno está atipicamente assimétrica nos níveis atuais, e a reprecificação fundamental que defendemos já está atrasada.

Riscos para Nossa Tese de Compra Assimétrica

Existe o potencial de obstáculos de integração mais agudos ou persistentes nos novos mercados de alto crescimento (principalmente o Brasil), o que pode atrasar a materialização da receita esperada dessa licença transformacional — mesmo com o posicionamento como first-mover e um TAM de US$ 5,6 bilhões.

O risco de execução permanece central: os resultados do 1T de 2025 mostraram um forte impulso na receita bruta (+72% a/a), mas uma queda na margem bruta consolidada (de 71% para 57% a/a) e um prejuízo líquido reportado, causado por efeitos cambiais adversos, amortizações relacionadas a aquisições e custos iniciais da operação no Brasil.

Se as despesas operacionais (incluindo investimentos contínuos em tecnologia, aquisição de usuários e conformidade regulatória) superarem o crescimento da receita por mais tempo do que o esperado, nossa projeção de lucratividade acima do consenso pode não se concretizar.

Além disso, o aumento da concorrência e/ou mudanças negativas na regulamentação de jogos no Brasil ou em outros mercados em que a empresa atua (apesar da licença permanente e da diversificação geográfica) podem frear o ganho de market share da GMGI ou exigir mudanças inesperadas no modelo de negócios.

Estamos monitorando de perto:

As receitas mensais líquidas de jogos (NGR) no Brasil,

A trajetória da margem bruta consolidada, e

A conversão de usuários nos segmentos Raffle e B2B pós-lançamento,

como indicadores antecipados de risco para a tese.

Conclusão

Acreditamos que a Golden Matrix Group representa uma oportunidade assimétrica única nos níveis atuais e reiteramos nossa recomendação de Compra Forte, baseada no crescimento acelerado no Brasil (um catalisador subestimado) e no avanço em escala (tanto em receita quanto em monetização da plataforma).

A GMGI oferece visibilidade de receita superior e uma posição regulatória transformadora, o que, em nossa visão, justifica uma reavaliação positiva significativa em relação ao consenso e aos pares.

Para investidores que buscam exposição a empresas disruptivas de jogos, com alto crescimento e base tecnológica, a GMGI representa uma oportunidade assimétrica única para retornos expressivos.

Enfatizamos os KPIs do Brasil e a monetização do Raffle como principais indicadores antecipados de valorização fundamental contínua.